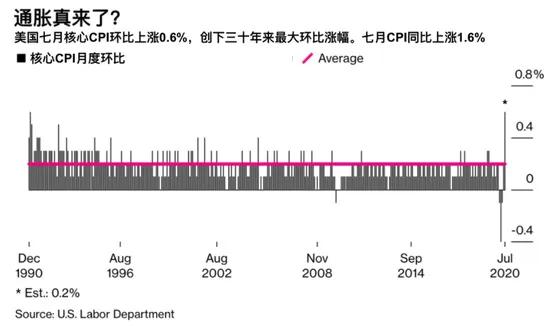

美国7月CPI指数环比上涨

根据美国劳工统计局公布的数据,7月美国消费者价格指数(CPI)环比增0.6%,与6月持平;核心CPI环比增加0.6%,创29年最大涨幅,综合项目CPI指数(包括食品和能源)7月同比上涨1.0%,核心CPI指数(除去食品和能源)在同比上涨了1.6%。7月CPI环比上涨0.6%,与6月份持平,其中汽油价格上涨约占整体增幅的四分之一。数据显示,7月食品指数下降了0.4%,7月能源指数上涨了2.5%,其中汽油指数上涨5.6%。此前,美国CPI环比在连续几个月下跌后,6月份首次迎来上涨,而4月CPI环比下降0.8%,创下2008年12月以来最大环比降幅。同时美国7月PPI同比降0.4%,好于预期降0.7%;环比升0.6%,高于预期升0.3%,为2018年10月以来的最大环比涨幅。

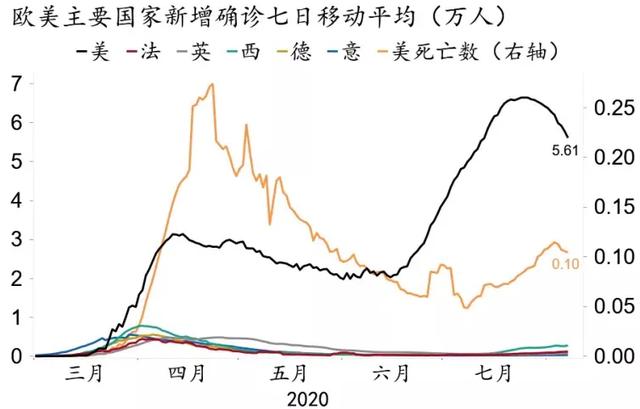

总体而言,美国 6 月的消费信贷环比上升 0.2 个百分点,结束连续 3 个月的收缩,居民储蓄率由 5 月的 24.2%下降至 19.0%,体现出居民消费意愿在 6 月有所回升,但疫情反复造成的就业疲软可能进一步打压有所回升的消费意愿。疫情以来美国的居民收入主要靠政府救济支撑, 当前新一轮财政刺激计划迟迟不能出台,已引发市场的担忧,在未来美国经济恢复与疫情反弹的反复拉锯中,需求端仍将持续依赖政府的财政援助计划。所以由于消费端的疲软,短期内CPI继续快速上涨的可能性不大,预计实质性的经济疲软将使通胀在未来一段时间内保持平稳。

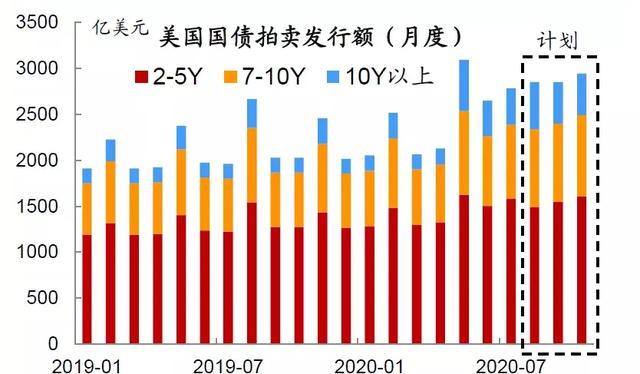

美国十年期国债收益率微幅上行

根据美国财政部发布公告称,美国10年期国债的拍卖创下同年期国债单次销售记录金额历史新高。金额达380亿美元(折合约2636亿元人民币),据悉,这笔380亿美元美债的发行利率为0.66%,8月以来基准美债收益率已经攀升超过10个基点,8月11日当天,10年期美债的收益率一度上涨7个基点,创下自6月5日以来的最大涨幅。

美国国债2年、5年、10年和30年期的收益率分别上行2BPs、3BPs、5BPs、7BPs至0.16%、0.27%、0.64%、1.32%。其中,(10年-2年)年期限利差拓宽3BPs至48BPs;(10年-3个月)期限利差拓宽5BPs至53BPs。

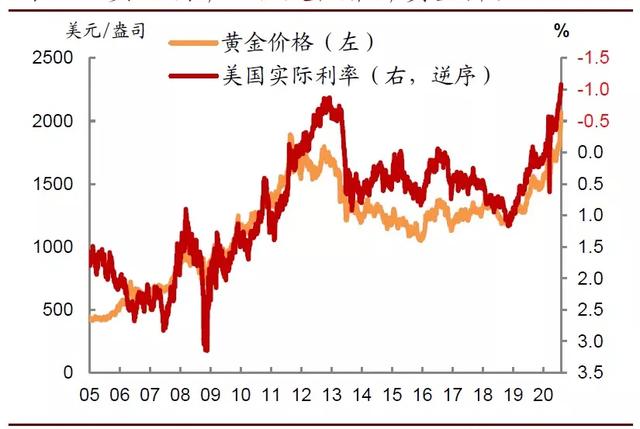

考虑到美国财政部在三季度将开始增加中长期国债的发行量,市场担忧美国中长期国债收益率有可能重新进入反弹区间,但博弈点在于美联储是否会推出收益率曲线控制,而美债利率的上升也会导致股票市场的波动,股市资金也会逐步回流美国债市,对美股形成利空。

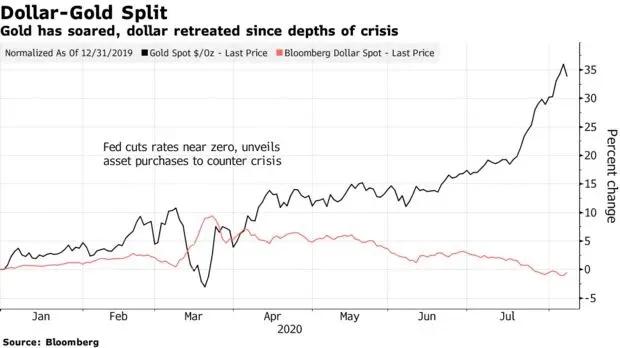

中长期美债收益率的提高会导致实际利率的上升,而实际利率上行则有可能导致国际金价的下行和美元指数的回升,对全球股市和各国本币汇率的稳定形成冲击。

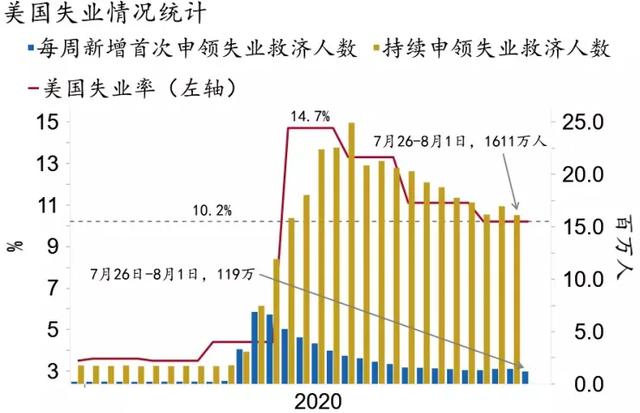

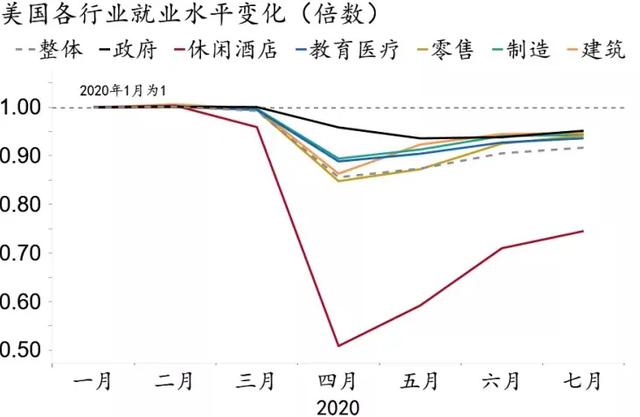

非农数据仍然不容乐观

美东时间8月7日,美国劳工统计局(BLS)公布的数据显示,7月份美国非农新增就业再次超预期增加176万人(预期148万),失业率相应从11.1%回落至10.2%,最新公布的非农就业数据标志着经济重启后美国就业市场连续第三个月的超预期反弹。

尽管非农数据好于预期,但未能缓解市场对于经济修复放缓的担忧。7月新增就业远低于6月水平(480万,减少约300万),主要原因是6月中旬疫情大幅反弹后美国多州防疫措施边际收紧,导致复工进程放缓甚至出现逆转:加利福尼亚、佛罗里达等“重灾区”重新关闭了酒吧、餐馆等服务场所,返岗员工被再次解聘。

服务业仍是就业恢复的主要来源,可能会遭受疫情的再次冲击。从各行业的恢复情况看,前期遭受冲击最大的餐饮休闲行业仍是就业恢复的主要来源,但在疫情二次反弹的背景下,加利福利亚、佛罗里达和德克萨斯州等多个疫情严重的州宣布关闭酒吧、健身房、水上公园和电影,服务业再次受到冲击,此前复苏领先的服务业,7月的就业数据大幅回落,高频数据也显示疫情严重州餐饮订单数量已出现下滑。

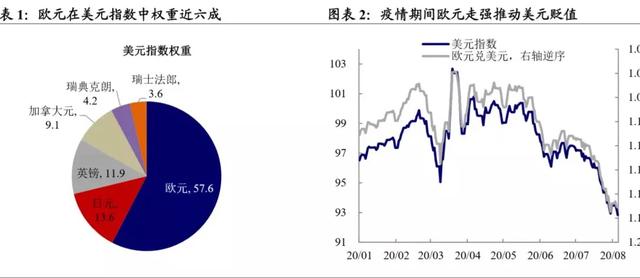

美元指数震荡下行

8月12日,美元指数下跌0.21%,收于93.425;欧元兑美元上涨0.37%,收于1.1782;英镑兑美元下跌0.12%,收于1.3032;美元兑日元上涨0.39%,收于106.89。

人民币对美元中间价报6.9597,较前一交易日升值0.16%;在岸即期市场成交价(CNY)收于6.9458,较前一交易日升值0.09%;离岸人民币兑美元(CNH)收于6.9462,较前一交易日贬值0.10%,与CNY价差4个基点。

相较于3月份接近103的高位,美元指数在7月下跌了约10%,创下了近10年来单月的最大跌幅纪录。而进入8月份,美元指数仍在继续下跌,截至昨天已跌至93附近。

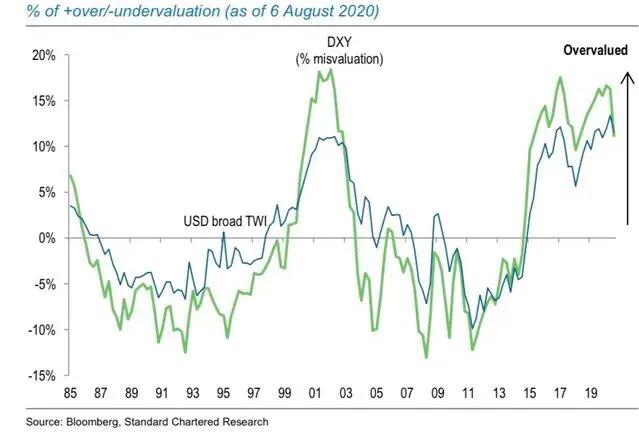

渣打银行认为,中长期来看美元指数的下行趋势仍未结束,渣打银行的公允价值模型(FVX)最新显示,美元指数目前在贸易加权基础上仍被高估了12%左右(2019年底高估幅度则达16%),渣打银行认为美元几乎对所有货币都被高估了,其中,对瑞典克朗、英镑和澳元的高估幅度超过15%,对新西兰元高估了10%,对日元高估了5%;在新兴市场,美元对墨西哥比索高估了25%,对印尼盾高估了5%,而对印度卢比的汇率是合理的。

高盛银行则罕见地指出,美国的财政刺激和货币政策正在引发市场对美元贬值的担忧,而这可能终结美元的霸权地位。高盛银行策略师表示:“美联储资产负债表扩大,以及货币肆意横流引发了贬值恐慌。而更大的可能性是随着经济活动正常化,中央银行和政府有充分的动机通过通货膨胀稀释债务负担”。

摩根大通则认为美元不会持续贬值,长期看衰毫无道理,摩根大通外汇策略师Daniel Hui、Paul Meggyesi和Juan Duran-Vara在研报中写道,他们反对这样一种观点,即美元丧失国际储备货币地位,美元陷入了更广泛、长期下跌趋势,“我们坚定地认为,由特殊因素推动的美元疲软将会减弱和有条件的,而不是广泛的、持续性的和结构性的”。 |